Зачем ЦБ так суетится вокруг фондового рынка?

Всем, привет, выскажу свои догадки по поводу ЦБ и фондового рынка. Читаю новости от ЦБ и там: На рынке появится фондовый индекс эталонных эмитентов акций Где взяли под козырек не много не мало, а Обеспечения роста капитализации фондового рынка не менее чем до 66% ВВП к 2030 году и до 75% ВВП к 2036 году Банк России Это все замечательно, но почему сейчас, в такой спешке и в чем интерес ЦБ ? На этот вопрос поможет ответить слайд из презентации ЦБ об результатах банковского сектора за 2024 год от январь 2025 Для ЦБ накопленный дополнительный навес за 2023 и 2024 года средств населения на депозитах в банках до 57,5 трлн. руб. будет является проблемой в 2025 году. Если приток средств нормализировать по уровеню инфляции от Росстата за 2024 году — 9,52%, а 2023 — 7,42% и заложить прогноз инфляции до 6% в 2025 году, то получим по оптимистичным оценкам цифру 46,1 трлн. руб. ((44,9-7,4)*(1+(0,0952+0,0742+0,06))) на конец 2026 года, когда должен спасть ажиотажный спрос на депозиты у населения вызванный высокими ставками ЦБ. Итого получается, что население должно вытащить из депозитов 11,4 трлн. руб (57,5-46,1) в течении 2025 года, а с учетом возобновления кредитования по выгодным ставкам эти все средства могут пойти в покупки квартир, домом, земельных участков, машин. Что в свою очередь будет снова разгонять инфляцию, чего ЦБ точно не нужно, особенно когда ее надеюсь получится замедлить с таким трудом. Вот для этого уже сейчас ЦБ «стелит салому» для того, что бы какая то существенная часть этих средств пошла на фондовый рынок, а именно на рост капитализации. При этом текущая рыночная капитализация всех ценных бумаг составляем 53 трлн. руб, составляет 92% от средств населения на депозитах и 21,5% от депозитов которые побегут из банков. Соответственно возможны два сценария: 1. Значительный приток средств из депозитов на фондовый рынок и дополнительный рост капитализации к восстановительному росту на понижении ставок ЦБ 2. Значительный приток средств на спрос на товары и услуги и получаем вторую волну инфляции и никакого дальнейшего снижения ставок ЦБ ниже 16%, а так же дальнейшее ослабления рубля. В обоих сценариях выигрывают крупные компании с валютной выручкой(защитой от инфляции) и низкой закредитованностью и с потенциалом роста бизнеса. Подборка таких компаний от DeepSeek:Для подбора акций российских компаний с потенциалом роста валютной прибыли и низкой закредитованностью стоит ориентироваться на экспортно-ориентированные компании с устойчивыми финансовыми показателями. Вот ключевые кандидаты:1. Новатэк (NVTK)Сектор: Нефть и газ.Потенциал: Крупнейший независимый производитель газа в России, активно развивает проекты СПГ (например, «Арктик СПГ-2»), что обеспечивает валютную выручку.Долговая нагрузка: Чистый долг/EBITDA ≈ 0.5x (один из самых низких в секторе).Риски: Зависимость от цен на газ и логистики.2. Лукойл (LKOH)Сектор: Нефть и газ.Потенциал: Экспорт нефти и нефтепродуктов (доля экспорта — около 80%). Высокая рентабельность.Долговая нагрузка: Чистый долг/EBITDA ≈ 0.7x, умеренные обязательства.Риски: Волатильность цен на нефть.3. Полюс (PLZL)Сектор: Добыча золота.Потенциал: Крупнейший производитель золота в России. Выручка в долларах при рублевых расходах.Долговая нагрузка: Отрицательный чистый долг (денежные средства превышают обязательства).Риски: Динамика цен на золото.4. Норникель (GMKN)Сектор: Металлургия.Потенциал: Мировой лидер по производству палладия и никеля. Экспортная выручка — 90+%.Долговая нагрузка: Чистый долг/EBITDA ≈ 1.0x после оптимизации долга.Риски: Экологические риски и санкционное давление.5. Фосагро (PHOR)Сектор: Химическая промышленность (удобрения).Потенциал: Экспорт валютной выручки (70+%). Высокий спрос на удобрения.Долговая нагрузка: Чистый долг/EBITDA ≈ 0.3x.Риски: Колебания цен на сырье (апатиты, сера).6. Татнефть (TATN)Сектор: Нефть и газ.Потенциал: Вертикально интегрированная компания с экспортом нефтепродуктов.Долговая нагрузка: Чистый долг/EBITDA ≈ 0.8x.Риски: Зависимость от нефтяных цен.Критерии отбора:Низкая закредитованность: Коэффициент Net Debt/EBITDA < 1.5x.Экспортная выручка: Доля экспорта > 50%.Сырьевая привязка: Товары с долларовой ценой (нефть, газ, металлы, удобрения).Важно учесть:Макрофакторы: Курс рубля, цены на сырье, санкции.Дивиденды: Компании с низким долгом часто имеют высокую дивидендную доходность (например, Норникель, Полюс).Политические риски: Возможные изменения налогового режима для сырьевых компаний.Примечание: Инвестиции в акции связаны с рисками. Рекомендуется проводить дополнительный анализ и консультироваться с финансовыми советниками.

Всем, привет, выскажу свои догадки по поводу ЦБ и фондового рынка. Читаю новости от ЦБ и там:

На рынке появится фондовый индекс эталонных эмитентов акций

Где взяли под козырек не много не мало, а Обеспечения роста капитализации фондового рынка не менее чем до 66% ВВП к 2030 году и до 75% ВВП к 2036 году Банк России

Это все замечательно, но почему сейчас, в такой спешке и в чем интерес ЦБ ?

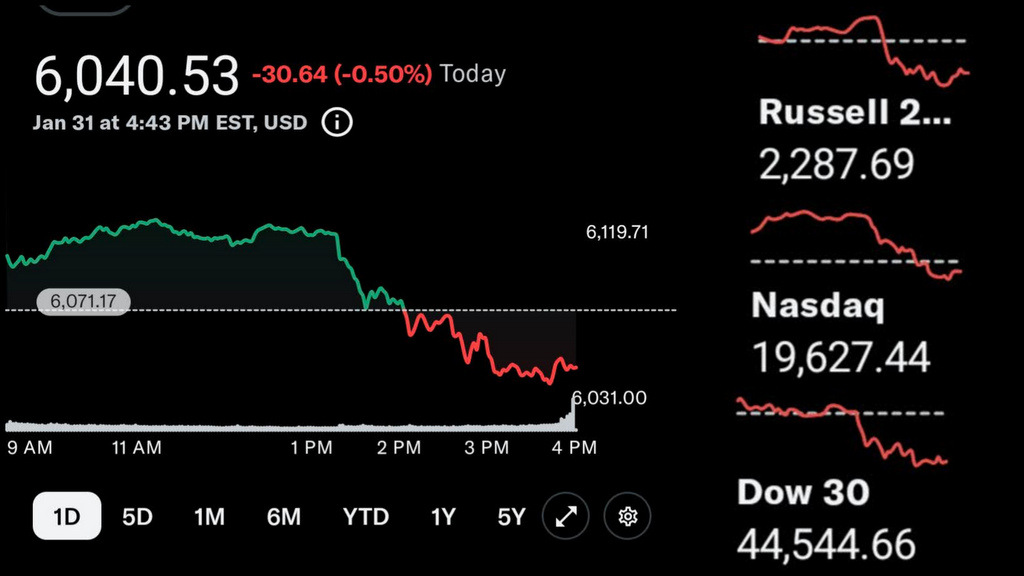

На этот вопрос поможет ответить слайд из презентации ЦБ об результатах банковского сектора за 2024 год от январь 2025

Для ЦБ накопленный дополнительный навес за 2023 и 2024 года средств населения на депозитах в банках до 57,5 трлн. руб. будет является проблемой в 2025 году.

Если приток средств нормализировать по уровеню инфляции от Росстата за 2024 году — 9,52%, а 2023 — 7,42% и заложить прогноз инфляции до 6% в 2025 году, то получим по оптимистичным оценкам цифру 46,1 трлн. руб. ((44,9-7,4)*(1+(0,0952+0,0742+0,06))) на конец 2026 года, когда должен спасть ажиотажный спрос на депозиты у населения вызванный высокими ставками ЦБ.

Итого получается, что население должно вытащить из депозитов 11,4 трлн. руб (57,5-46,1) в течении 2025 года, а с учетом возобновления кредитования по выгодным ставкам эти все средства могут пойти в покупки квартир, домом, земельных участков, машин.

Что в свою очередь будет снова разгонять инфляцию, чего ЦБ точно не нужно, особенно когда ее надеюсь получится замедлить с таким трудом.

Вот для этого уже сейчас ЦБ «стелит салому» для того, что бы какая то существенная часть этих средств пошла на фондовый рынок, а именно на рост капитализации.

При этом текущая рыночная капитализация всех ценных бумаг составляем 53 трлн. руб, составляет 92% от средств населения на депозитах и 21,5% от депозитов которые побегут из банков.

Соответственно возможны два сценария:

1. Значительный приток средств из депозитов на фондовый рынок и дополнительный рост капитализации к восстановительному росту на понижении ставок ЦБ

2. Значительный приток средств на спрос на товары и услуги и получаем вторую волну инфляции и никакого дальнейшего снижения ставок ЦБ ниже 16%, а так же дальнейшее ослабления рубля.

В обоих сценариях выигрывают крупные компании с валютной выручкой(защитой от инфляции) и низкой закредитованностью и с потенциалом роста бизнеса.

Подборка таких компаний от DeepSeek:

Для подбора акций российских компаний с потенциалом роста валютной прибыли и низкой закредитованностью стоит ориентироваться на экспортно-ориентированные компании с устойчивыми финансовыми показателями. Вот ключевые кандидаты:

1. Новатэк (NVTK)

Сектор: Нефть и газ.

Потенциал: Крупнейший независимый производитель газа в России, активно развивает проекты СПГ (например, «Арктик СПГ-2»), что обеспечивает валютную выручку.

Долговая нагрузка: Чистый долг/EBITDA ≈ 0.5x (один из самых низких в секторе).

Риски: Зависимость от цен на газ и логистики.

2. Лукойл (LKOH)

Сектор: Нефть и газ.

Потенциал: Экспорт нефти и нефтепродуктов (доля экспорта — около 80%). Высокая рентабельность.

Долговая нагрузка: Чистый долг/EBITDA ≈ 0.7x, умеренные обязательства.

Риски: Волатильность цен на нефть.

3. Полюс (PLZL)

Сектор: Добыча золота.

Потенциал: Крупнейший производитель золота в России. Выручка в долларах при рублевых расходах.

Долговая нагрузка: Отрицательный чистый долг (денежные средства превышают обязательства).

Риски: Динамика цен на золото.

4. Норникель (GMKN)

Сектор: Металлургия.

Потенциал: Мировой лидер по производству палладия и никеля. Экспортная выручка — 90+%.

Долговая нагрузка: Чистый долг/EBITDA ≈ 1.0x после оптимизации долга.

Риски: Экологические риски и санкционное давление.

5. Фосагро (PHOR)

Сектор: Химическая промышленность (удобрения).

Потенциал: Экспорт валютной выручки (70+%). Высокий спрос на удобрения.

Долговая нагрузка: Чистый долг/EBITDA ≈ 0.3x.

Риски: Колебания цен на сырье (апатиты, сера).

6. Татнефть (TATN)

Сектор: Нефть и газ.

Потенциал: Вертикально интегрированная компания с экспортом нефтепродуктов.

Долговая нагрузка: Чистый долг/EBITDA ≈ 0.8x.

Риски: Зависимость от нефтяных цен.

Критерии отбора:

Низкая закредитованность: Коэффициент Net Debt/EBITDA < 1.5x.

Экспортная выручка: Доля экспорта > 50%.

Сырьевая привязка: Товары с долларовой ценой (нефть, газ, металлы, удобрения).

Важно учесть:

Макрофакторы: Курс рубля, цены на сырье, санкции.

Дивиденды: Компании с низким долгом часто имеют высокую дивидендную доходность (например, Норникель, Полюс).

Политические риски: Возможные изменения налогового режима для сырьевых компаний.

Примечание: Инвестиции в акции связаны с рисками. Рекомендуется проводить дополнительный анализ и консультироваться с финансовыми советниками.